クレジットカードを選ぶ際、多くの人が重視するのが「還元率」です。

日々の買い物やサービス利用でどれだけお得になるか、それが大きな関心事となっています。

高還元率のクレジットカードを持てば持つほど、日常の支出がお得になり、賢く節約できるのは明らかです。

しかし、どのカードが本当に自分に合っているのか、迷うことも多いはずです。

では、どのようにして高還元率クレジットカードを選べばいいのでしょうか?

何を基準に選んだら、メリットを享受できるのか?

この記事では、以下のポイントに焦点を当てています。

- 高還元率クレジットカードのメリット・デメリット

- 市場でおすすめの高還元率クレジットカード

- 還元率を大幅に活かすためのコツ

最後まで読めば、あなたにとっての高還元率クレジットカードが見つかるかもしれません。

こちらの記事でも、クレジットカードの還元率について解説しています。ぜひご覧ください。

クレジットカードを利用すると、購入金額の一部がポイントとして還元されることをご存知でしょうか?これを「還元率」と呼びますが、還元率はカードによって異なり、どのカードを選ぶかによって得られるポイントも変わってきます。そこで本記事で[…]

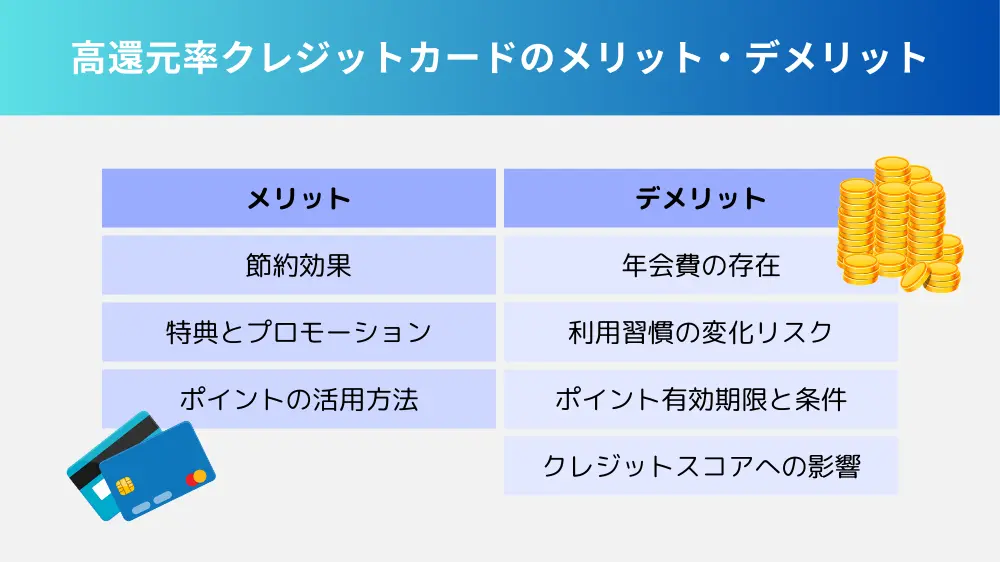

高還元率なクレジットカードのメリット・デメリット

高還元率クレジットカードは、利用額に応じて多くのポイントやキャッシュバックを得られるため、賢く使えば日々の出費を節約できます。

しかし、一方で使用状況によってはデメリットも存在します。

ここでは、その両面を深掘りし、使い方次第で得られる利益と潜在的リスクをバランス良く解説します。

メリットについて

高還元率クレジットカードの大きな魅力は、消費に応じて得られるリワード(ポイントやキャッシュバック)の割合が高いことです。

例えば、1%の還元率であれば、100円の利用で1円分のポイントが戻ってくる計算になりますが、2%や3%といった高還元率のカードだと、そのリターンはさらに大きくなります。

節約効果

高還元率クレジットカードを日常のあらゆる支払いに使用することで、年間で見た場合の節約額は大きくなります。

例えば、月に10万円をクレジットカードで支払うとして、還元率が1%のカードを使うと年間で1,200円の節約ですが、3%のカードであれば3,600円になります。

さらに、生活費全体をカードで支払えば、その節約効果は数万円にも及ぶことがあります。

特典とプロモーション

多くの高還元率クレジットカードは、ポイントだけでなく、旅行保険やショッピング保険などの付帯サービスも充実しています。

また、入会キャンペーンや限定プロモーションで、通常よりも高いポイントを獲得できる期間が設けられることもあります。

これを利用することで、初期投資を早期に回収し、以降は純粋な利益として還元を享受できます。

ポイントの活用方法

獲得したポイントは、商品購入やギフトカード、さらには次回のショッピングでの割引など、多岐にわたって利用可能です。

また、ポイントをマイルに交換して航空券を購入するなど、旅行好きには特にメリットが大きいと言えます。

こうした利用の自由度が高いのも、高還元率クレジットカードの大きな魅力の一つです。

デメリットについて

高還元率クレジットカードがもたらすメリットは大きいですが、注意しなければならないデメリットも存在します。

特に無計画な使用は、財政状態を圧迫する原因にもなり得ます。

年会費の存在

高還元率を実現するためには、年会費が必要なカードが多いです。

年会費が無料のカードもありますが、通常は数千円から数万円と、その範囲は広いです。

この年会費をカバーするだけの利用をしていない場合、カードを持つこと自体が逆に損になることもあります。

そのため、自身の利用額を把握し、年会費と還元率を天秤にかけた上でカードを選ぶことが重要です。

利用習慣の変化リスク

高還元率を追求するあまり、必要以上にクレジットカードを利用してしまうというリスクもあります。

例えば、ポイントやキャッシュバックを意識し過ぎて、現金で済ませるべき小さな支出までカードで行ってしまい、無駄遣いを増やしてしまうことが考えられます。

また、支払いをカードに頼ることで、現金の流れを見失いやすくなり、財務管理が煩雑になることもあります。

ポイント有効期限と条件

多くのクレジットカードのポイントには有効期限が設けられており、期限内に使わなければ無効となってしまいます。

高還元率カードを選ぶ際には、ポイントの有効期限や利用条件も確認が必要です。

また、特定の店舗や商品でのみ利用可能なポイントもあり、その場合、使い勝手が悪く感じることもあるでしょう。

クレジットスコアへの影響

クレジットカードは適切に使用すればクレジットスコア(信用スコア)を向上させられますが、多くのカードを持ち、それぞれの利用額が増えると、逆に信用情報に悪影響を与えることもあります。

特に、支払い遅延や利用限度額の常時高額利用は、スコアを下げる要因となります。

高還元率カードを賢く使うためには、こうしたクレジットの基本ルールを理解し、計画的に利用することが求められます。

年会費無料のクレジットカードについて詳しく知りたい方は、以下の記事がおすすめです。

クレジットカードを利用する際、年会費を支払うべきか、それとも無料のカードを選ぶべきか、多くの人々が悩むポイントかと思います。年会費無料クレジットカードは、お財布の中身を温存しながらも便利なショッピングを提供するという点で、多くの人々[…]

【編集部おすすめ】クレジットカードの候補5選!!

クレジットカードを選ぶ際、何を重視しますか?

還元率、年会費、特典、利便性?選択肢は無限大ですが、究極の1枚を見つけることが重要です。

今回は、さまざまな利用シーンで真価を発揮する、究極のクレジットカード候補5選をご紹介します。

| カードの種類 |  JCB CARD W JCB CARD W | .webp) 三井住友カード(NL) |  Paypayカード |  楽天カード |  ライフカード |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| カードブランド | JCB | Visa・Mastercard | Visa・Mastercard・JCB | VISA・Mastercard、・JCB・AMEX(アメックス) | Visa・Mastercard・JCB |

| ポイント還元率 | 1.0%〜10.5% | 0.5% | 1.0%~5.0% | 1.0% | 0.5% ※初年度ポイント1.5倍 |

| 発行期間 | モバ即入会利用時:最短5分 | 最短10秒 ※即時発行できない場合有 | 最短即日発行(審査は最短2分) | 通常1週間 | 最短3営業日 |

| 公式サイト | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

JCB CARD W

JCB CARD Wのおすすめポイント

- 18歳から39歳までの入会で年会費永年無料

- 1.0%から最高10.5%までの高還元率

- モバ即入会を利用すれば、申し込みから最短5分でデジタルカードの即日発行

JCBカードWは、特に18歳から39歳までの若年層にとって、究極のクレジットカードです。

まず、このカードの大きな魅力は年会費が永年無料であることです。

初めてクレジットカードを持つ方や、追加費用なしでクレジットカードの利便性を享受したい方に最適です。

さらに、1.0%〜最高10.5%までの高還元率が適用されるため、日常のショッピングから大きな買い物まで、常にお得に利用できます。

また、モバ即入会サービスを利用すれば、オンライン申し込みからわずか5分でデジタルカードが発行され、即座にショッピングが可能です。

このスピーディーな発行プロセスは、急な出費が必要な時や、すぐにカードを使いたいと考えている方にとって大きな利点となります。

※カードの申し込み条件は18歳以上39歳以下で、安定した収入のある方、または学生(高校生を除く)が対象

ただいま、キャンペーンで新規入会+Amazon利用で最大1万2,000円キャッシュバック実施中!

※2025年4月1日(月)~2025年9月30日(月)

JCB CARD Wの基本情報

| 申し込み条件 | 18歳以上39歳までの成人で、安定収入のある方(高校生を除く学生も可) |

| 年会費 | 無料(永年) |

| 支払い方法 | 一括払い/ショッピングリボ払い/分割払い/スキップ払い |

| ブランド | JCB |

| ポイント還元率 | 1.0%〜10.5% |

| ポイントの種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険 (利用付帯) |

| ショッピング保険 | 海外:年間最高100万円 |

| カード発行時間 | モバ即入会利用時:最短5分 |

三井住友カード(NL)

三井住友カード(NL)のおすすめポイント

- ナンバーレスデザイン

- ポイント最大7%還元

- 豊富な特典とキャンペーン

三井住友カード(NL)は、その革新的な特徴と利用者に提供する多様なメリットで注目を集めています。

このカードの一番の特徴はナンバーレスデザインです。

カード番号が表面に印字されていないため、他人に番号が見られる心配が少なく、セキュリティ面で非常に優れています。

さらに、ポイント還元率も魅力的で、対象のコンビニや飲食店でスマートフォンを使用したVisaのタッチ決済やMastercard®タッチ決済を利用すると、最大7%のポイントが還元されます。

れにより、日常生活の中での小さな支出も大きな節約につながります。

また、三井住友カード(NL)は豊富な特典とキャンペーンを提供しており、ショッピングや旅行、エンターテイメントなど様々なシーンでの優待が受けられます。

このように、三井住友カード(NL)は、セキュリティ、節約、ライフスタイルの向上を求める現代人にとって理想的なクレジットカードです。

ただいま、スマートタッチプラン増額キャンペーン開催中!

新規入会&スマホのタッチ決済3回ご利用でVポイントPayギフト最大1円分プレゼント!

※以下のいずれかに当てはまる場合は対象となりません。

2025年3月31日(日)時点で弊社が指定するカードをお持ちの方

2021年2月1日(月)以降、新規で弊社が指定するカードを発行した履歴がある方

【申込期間】2025年4月22日(月)~6月30日(日)

【発行期間】カードお申し込み月+1ヵ月後末まで

※2025年4月22日(月)~4月30日(火)の間にご入会の場合、2025年5月31日(金)までのご利用が対象

三井住友カード(NL)の基本情報

| 申し込み条件 | 満18歳以上(高校生は除く) |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/分割払い/リボ払い/ボーナス払い |

| ブランド | VISA /Mastercard |

| ポイント還元率 | 0.5% |

| ポイントの種類 | Vポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険:最高2,000万円 |

| ショッピング保険 | – |

| カード発行時間 | 最短10秒 ※即時発行できない場合有 |

Paypayカード

Paypayカードのおすすめポイント

- 支払い方法の柔軟性

- 利便性の高さ

- セキュリティ機能

PayPayカードはその支払い方法の柔軟性、高い利便性、そして優れたセキュリティ機能により、ユーザーに多大なメリットを提供します。

このカードの大きな特長は、支払い方法の多様性です。

利用者は銀行口座、クレジットカード、またはATMから現金をチャージすることにより、PayPay残高を利用して支払いを行うことができます。

また、PayPayカードの利便性も非常に高く評価されています。

ード登録は簡単な操作で最短1分で完了し、PayPayアプリを通じて全ての取引が管理できます。

これにより、オンラインでもオフラインでも迅速かつ簡単に支払いが行え、日々の生活がより便利になります。

セキュリティ面では、PayPayカードは最先端の技術を使用してユーザーの安全を保障します。

カード利用のたびにリアルタイムで通知が送信されるため、不正使用の疑いがある場合はすぐに対応することができます。

Paypayカードの基本情報

| 申し込み条件 | 18歳以上(本人または配偶者に安定した継続的な収入のある方) |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/分割払い/リボ払い |

| ブランド | VISA/Mastercard/JCB |

| ポイント還元率 | 1.0%~5.0% |

| ポイントの種類 | PayPayポイント |

| ETCカード | 利用可能 |

| 旅行保険 | – |

| ショッピング保険 | – |

| カード発行時間 | 最短即日発行(審査は最短2分) |

楽天カード

楽天カードのおすすめポイント

- ポイント還元率の高さ

- 年会費永年無料

- 幅広い特典とサービス

楽天カードは、高いポイント還元率、年会費永年無料、そして豊富な特典とサービスで知られており、非常に人気のあるクレジットカードです。

まず、楽天カードの最大の魅力の一つはそのポイント還元率の高さです。

全ての購入で基本的に1%の楽天ポイントが還元され、楽天市場での利用ではさらに高い還元率が適用されます。

これにより、日常のショッピングだけでなく、特定のキャンペーン期間中はポイントが倍増することもあり、利用者にとって大きな節約となります。

次に、年会費の面でも楽天カードは魅力的です。このカードは年会費が永年無料で、追加のカードを申し込む際にも追加費用がかからないため、家族全員での利用が容易です。

これにより、多くの家庭で経済的な負担を減らしながら、便利にカードを利用することが可能です。

また、楽天カードは幅広い特典とサービスを提供しています。

利用者は楽天市場のお買い物マラソンやスーパーDEALなどの特別キャンペーンに参加することができ、さらに、国内外の旅行保険や空港ラウンジアクセスなど、豊富なサービスを享受できます。

楽天カード新規入会&利用でもれなく5000ポイントもらえる!

いまなら、UberEats初回利用の方限定!総額5,000円オフクーポンキャンペーン実施中!

※対象者

UberEatsを初めてご利用になる方

※2025/2/1(木)10:00~2025/12/31(火)23:59

楽天カードの基本情報

| 申し込み条件 | 18歳以上 |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/分割払い/リボ払い/ボーナス払い |

| ブランド | VISA/Mastercard/JCB/AMEX(アメックス) |

| ポイント還元率 | 1.0% |

| ポイントの種類 | 楽天ポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険:最高3,000万円万円 |

| ショッピング保険 | – |

| カード発行時間 | 通常1週間 |

ライフカード

ライフカードのおすすめポイント

- 初年度ポイント1.5倍

- ポイント有効期限最大5年間

- 利用額に応じたポイントステージ制度

ライフカードは、初年度のポイント1.5倍、ポイント有効期限の長さ、および利用額に応じたポイントステージ制度という、三つの強力な特徴を持つクレジットカードです。

これらの特徴により、カードユーザーは日常の支出から大きな買い物まで、あらゆる場面で大きなメリットを享受できます。

特に注目すべきは、カード利用の初年度に通常の1.5倍のポイントが付与されることです。

この高倍率により、新規カードユーザーはスタートダッシュを切ることができ、初期から高い還元効果を実感することが可能です。

また、ポイントの有効期限が最大5年間と非常に長いため、急いで使い切る必要がなく、計画的にポイントを貯めて大きな報酬へと交換することができます。

さらに、ライフカードの利用額に応じたポイントステージ制度は、カードの使用量に応じてポイント還元率が向上するため、多くの支出をこのカードで行うほど、その恩恵が増加します。

これにより、常用者にとってはさらに魅力的な選択肢となり、カードの利用価値を最大限に引き上げます。

ただいま、2つのプログラムを達成すると最大1万5000円分キャッシュバック!

※入会月の3か月後の月末までのご利用が対象

ライフカードの基本情報

| 申し込み条件 | 18歳以上 |

| 年会費 | 無料 |

| 支払い方法 | 1回払い/2回払い/分割払い/リボ払い/ボーナス払い |

| ブランド | VISA/Mastercard/JCB |

| ポイント還元率 | 0.5% ※初年度ポイント1.5倍 |

| ポイントの種類 | LIFEサンクスポイント |

| ETCカード | 利用可能 |

| 旅行保険 | – |

| ショッピング保険 | – |

| カード発行時間 | 最短3営業日 |

クレジットカードの還元率を上げるには?

クレジットカードを利用する際、還元率を意識することは非常に重要です。

還元率を大幅に活かす方法は、利用シーンの選定やキャンペーンの賢い利用にあります。

日常生活での支出を見直すことから始め、カード選びにおいても還元率の高いカードを選ぶことが重要です。

ここでは、具体的な利用シーンの選び方とキャンペーン利用のコツを解説します。

利用シーンを選ぶ

クレジットカードの還元率を大幅に活かすためには、利用シーンを選ぶことがキーポイントです。

多くのクレジットカードでは、特定のカテゴリーや店舗で高還元率を提供しています。

例えば、食料品を購入する際にスーパーマーケット専用のカードを使用すると、通常よりも高い還元率を得られることがあります。

まず、自身の消費パターンを分析してください。

月々の支出をカテゴリー別に分け、どこで最もお金を使っているかを把握することが重要です。

次に、以下の例を参考にし、その消費パターンに合わせたカードを選びましょう。

| 通勤や出張でガソリンスタンドや交通機関をよく利用する場合 | 交通系のカード |

| オンラインショッピングを頻繁に行う場合 | オンライン専用の高還元カード |

| 年末年始の買い物をする場合 | 特定のショッピングモールで高還元をうたうカード |

| 頻繁に旅行する場合 | 航空会社やホテルチェーンと提携したカード |

利用シーンを選ぶことで、カードの還元率を高められます。

普段の生活において、少しの工夫と選択で、大きなリターンを得ることが可能です。

キャンペーン利用のコツ

クレジットカードのキャンペーンを上手に利用することで、通常よりも高い還元率を享受できます。

多くのクレジットカード会社は定期的に様々なキャンペーンを展開しており、これを利用しない手はありません。

キャンペーンの中でも特に注目すべきは、限定ポイントアップやキャッシュバックのオファーです。

これらは期間限定で提供されることが多く、利用条件を満たすことで高い還元率を得られるチャンスが広がります。

キャンペーンの内容を常にチェックし、自分が利用しやすいものを選ぶことが大切です。

また、新規加入者向けのプロモーションを利用することも一つの方法です。

多くのカードでは、入会時にボーナスポイントが付与されるキャンペーンを実施しています。

これを活用することで、初期から高い還元率を享受することが可能です。

さらに、キャンペーンを大幅に活かすためには、カード会社のアプリやメールマガジンを賢く利用することが推奨されます。

これにより、新しいキャンペーン情報をいち早くキャッチし、計画的にカードを使用できます。

キャンペーン利用の際は、以下のポイントに注意しましょう。

| 期間と条件を確認する | 各キャンペーンには特定の利用期間、特定の店舗やサービスでのみ適用されるため、詳細を確認しておくことが重要 |

| ポイントの有効期限 | 高還元率で獲得したポイントには、有効期限が設けられていることが多い |

| 他のオファーとの併用 | 他の割引やオファーとキャンペーンを併用できるかどうかを確認し、より多くの還元を目指すことも可能 |

還元率の高さとクレジットカードの比較ポイント

クレジットカード選びで最も注目される点の一つが還元率の高さです。

しかし、還元率だけでなく、年会費やその他の特典も含めてトータルで判断することが重要です。

カードを選ぶ際には、自分のライフスタイルや使い方に合ったカードを選ぶことが最終的な節約につながります。

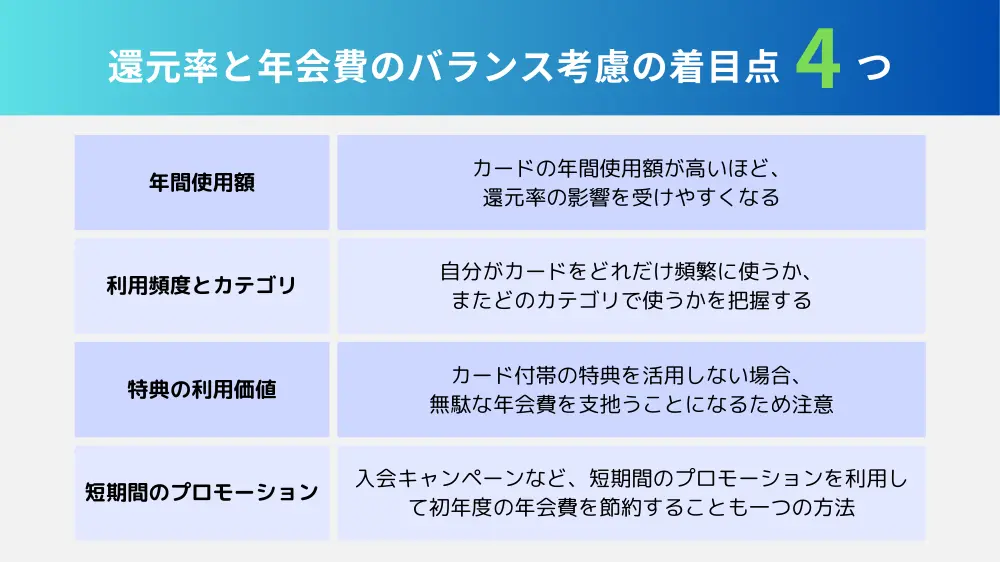

年会費とのバランス

クレジットカードの選択において、還元率と年会費のバランスは非常に重要です。

高還元率のカードは魅力的ですが、年会費が高いとそのメリットが相殺されてしまうこともあります。

例えば、年会費無料のカードであれば還元率が低くても実質的なコストパフォーマンスが高いと言えるでしょう。

まず、年会費と還元率の関係を理解することから始めましょう。

年会費が高いカードは、通常、

- 旅行保険の充実

- 空港ラウンジの利用

- 高級レストランでの優待

など、様々な特典が付帯しています。

これらの特典を頻繁に利用するなら、高い年会費でも価値があると判断できます。

次に、実際の使用額と還元率を計算してみましょう。

例えば、年会費が10,000円で還元率が1.5%のカードを持っている場合、年間で66,667円以上使わないと年会費をカバーできません。

この計算は、年会費÷還元率で求められます。

さらに、カードを選ぶ際には、自分がどれだけの頻度でカードを使用するか、どのカテゴリで使うかを考慮する必要があります。

還元率と年会費のバランスを考える際には、以下のポイントを考慮してください。

| 年間使用額 | カードの年間使用額が高いほど、還元率の影響を受けやすくなる |

| 利用頻度とカテゴリ | 自分がカードをどれだけ頻繁に使うか、またどのカテゴリで使うかを把握する |

| 特典の利用価値 | カード付帯の特典を活用しない場合、無駄な年会費を支扡うことになるため注意 |

| 短期間のプロモーション | 入会キャンペーンなど、短期間のプロモーションを利用して初年度の年会費を節約することも一つの方法 |

このように、還元率と年会費のバランスを見極めることが、賢いクレジットカード選びには欠かせません。

自分の使用パターンに合わせて、最も効率的なカードを選ぶことが大切です。

その他のカード特典との比較

クレジットカードを選ぶ際には、還元率だけでなく、付帯する保険やポイントサービス、その他の特典を総合的に比較することが大切です。

多くのカードが

- 旅行保険

- ショッピング保険

- ポイントプログラム

など、様々な特典を提供しています。

これらの特典を生活スタイルに合わせて有効活用することが、カードの価値を高める鍵となります。

旅行保険

海外旅行が多い方にとって、旅行保険は非常に重要です。

医療費用の補償、荷物の紛失、フライトの遅延など、様々なリスクをカバーしてくれます。

この保険を利用することで、万が一の事態に備えられます。

ショッピング保険

これは購入した商品が破損したり、盗難にあったりした場合に補償してくれる保険です。

特に高価な商品を購入する際には、このような保険が付帯しているカードを選ぶと安心です。

ポイントプログラム

多くのカードがポイントを提供しており、貯まったポイントで商品券や現金に交換したり、他のポイントプログラムに移行できたりすることがあります。

ポイントの有効期限や使い道、貯めやすさを比較することが重要です。

その他の特典

クレジットカードには空港ラウンジの利用権やダイニングサービスなど、ライフスタイルを豊かにする特典が付いていることもあります。

例えば、空港ラウンジを無料で利用できるカードは、旅行の際にリラックスできる空間を提供してくれます。

また、レストランでの割引や優待サービスは、食事を楽しむ機会をより特別なものに変えてくれます。

還元率以外の特典を比較する際には、以下のポイントを考慮してください。

- 特典の種類と範囲:どのような特典があり、それが自分の生活にどれだけ合っているかを考えましょう。

- 利用頻度と条件:特典を利用するための条件や頻度を把握し、実際に利用する機会が多いかどうかを考えてください。

- 特典の価値:特典が提供する価値を理解し、それが年会費を補うものかどうかを評価します。

- 他のカードとの比較:同様の特典を提供する他のカードと比較して、どれが最もコストパフォーマンスが高いかを見極めましょう。

クレジットカードの還元率だけでなく、これらの特典を総合的に考慮することで、最も自分に合ったカードを選べます。

日常生活や特定のシーンでの利用を想定してカードを選びましょう。

クレジットカード選びで迷っている方は、以下の記事も参考にしてみてください。

クレジットカードは現代社会において、買い物から旅行まで、さまざまな場面で利用されています。しかし、たくさん存在するクレジットカードの中から「究極の1枚」を見つけるのは容易なことではありません。クレジットカードにおける「究極の1枚[…]

高還元率を活かすには?

高還元率のクレジットカードを上手に活用することで、日常の支出から大型購入まで、様々なシーンでお得になる方法をご紹介します。

ここでは、日々の小さな買い物から、特別な大きな支出まで、どのようにしてクレジットカードの高還元率を大幅に活かせるかを解説します。

日常生活での利用方法

クレジットカードの高還元率を日常生活でフル活用するには、まず自分の生活パターンを理解することが重要です。

高還元率カードは、スーパーマーケット、コンビニエンスストア、ガソリンスタンド、公共料金の支払いなど、日常的に使う場所での特典が充実していることが多いです。

ポイント1:日常の支払いは全てクレジットカードで

日々の買い物でカードを使うことが基本です。

食料品や日用品の購入、カフェやレストランでの食事、オンラインサービスの利用料金など、小さな支出もクレジットカードを使用しましょう。

たとえば、月に3万円の食料品を購入するとして、1.5%の還元率であれば、年間で5,400円のポイントが戻ってくる計算になります。

ポイント2:加盟店との相性を考える

高還元率カードの中には、特定の加盟店での使用時に限り還元率が上がるものがあります。

自分がよく利用する店舗が高還元率の対象であるかを確認しカードを選びましょう。

例えば、特定のスーパーマーケットで3%還元されるカードを持っている場合、その店での買い物を増やすことが賢い選択です。

ポイント3:自動支払いの設定を活用する

公共料金や携帯電話料金、インターネット料金など、毎月固定で支払う費用はクレジットカードでの自動支払いに設定することで、手間を省きつつポイントも自動的に貯まります。

特に、公共料金はほとんどのカードでポイントの対象外とはならず、無駄なく還元を受けられる項目です。

ポイント4:ポイントアップキャンペーンを利用する

クレジットカード会社や加盟店では、定期的にポイントアップキャンペーンを行っています。

これらのキャンペーン期間中に必要な物をまとめて購入することで、通常よりも多くのポイントが獲得できるので、賢く利用しましょう。

大型購入での利用戦略

大型購入をする際には、高還元率のクレジットカードを活用することで、一度の支払いで大量のポイントを獲得できるチャンスがあります。

家電製品や家具、旅行などの大きな出費では、戦略的にカードを選び、利用することが重要です。

ポイント1:高額商品を購入するタイミングを見計らう

大型の家電製品や家具を購入する場合、ポイント還元率が高いタイミングを狙います。

多くのクレジットカードが、年に数回、特定のカテゴリや商品で高還元率になるキャンペーンを展開しています。

これらの期間を狙って購入することで、普段の数倍のポイントが戻ってくることがあります。

ポイント2:分割払いとポイント還元のバランスを考える

一括払いでの購入が難しい場合は、分割払いを利用することも一つの方法です。

ただし、分割払いは手数料がかかることもあるため、手数料とポイント還元を天秤にかけて最もお得な方法を選びましょう。

また、ショッピングローンを利用する前に、クレジットカードの分割払い条件を確認することも大切です。

ポイント3:オンラインショップを活用する

オンラインでの大型購入も、高還元率カードを活用する絶好の機会です。

特に家電量販店や大手家具店のオンラインショップでは、クレジットカードでの支払いを推奨しており、ポイント還元率が高いことが多いです。

オンラインショップ限定のセールやキャンペーンを利用することで、さらに多くのポイントを獲得できます。

ポイント4:キャッシュレス還元をチェックする

政府のキャッシュレス推進政策により、特定の店舗ではキャッシュレス決済で追加の還元を受けられる場合があります。

クレジットカードのポイント還元に加えて、キャッシュレス還元が適用される店舗での購入は、ダブルでお得になることが期待できます。

それ、本当に高還元率?

クレジットカードの高還元率を宣伝する広告は、消費者にとって非常に魅力的ですが、その実態は必ずしも明白ではありません。

多くの広告が示す高還元率は、あくまで最大値であり、実際にその率でポイントが還元されるシーンは限られています。

特に注意が必要なのは、広告で強調される高還元率が適用される条件です。

例えば、あるカードでは特定の提携店舗でのみ高還元率が適用され、他の多くの場面では基本の還元率が適用されることが一般的です。

高還元率のポイントが付与されるには、一定の条件を満たす必要があります。

これには、最低利用金額が設定されているケース、特定の商品やサービスが除外されているケース、またはセール品や特定の支払い方法を利用した場合にポイント還元率が低下するケースなどがあります。

消費者は広告に踊らされることなく、以下のポイントに注意してカードを選びましょう。

- 還元率の適用条件を確認する:特定の店舗や商品、支払い方法を選んだ時のみ高還元率が適用されることがあるため、カード会社の公式サイトや契約書類で、還元率が高いとされる条件を詳細に確認しましょう。

- 除外される商品やサービスを理解する:食料品やレストラン、カフェでの支払い、ボーナス払い時の還元率低下、セール品へのポイント非適用など、具体的な除外条件を把握しておくことが大切です。

- ポイントの有効期限と使い道:高還元率で付与されるポイントの有効期限や利用可能なサービス・商品を確認し、自分の生活スタイルに合った使い道があるかを考えましょう。

- 事業者への問い合わせ:不明点がある場合は、カード会社に直接問い合わせて説明を求めることも一つの手です。

高還元率を謳うクレジットカードは、適切に利用すれば大きなメリットを享受できますが、その条件を正確に理解し、自分の利用パターンに合致しているかを慎重に判断することが重要です。

広告に惑わされず、賢いカード選びを心がけましょう。

出典:消費者庁「百貨店等提携クレジットカードに係る役務のポイント還元率の広告表示に係る留意点について」

高還元率のクレジットカードのまとめ

ここまで高還元率のクレジットカードについてご紹介しました。

要点を以下にまとめます。

- 高還元率のクレジットカードを使うと費用の一部がポイントで返還されるため、実質的に節約になる点がメリットで、お金を使っている実感が薄いため、想像以上にお金を使っている可能性がある点がデメリット

- 還元率を大幅に活かすためのコツとして、日常的なちょっとした支払いをクレジットカードでしたり、家電のような高額なものの購入をクレジットカードで行ったりするとよい

これらの情報が少しでも皆さまのお役に立てば幸いです。

最後までお読みいただき、ありがとうございました。

※この記事はアフィリエイト広告を含んでおります