クレジットカードとデビットカードは、どちらもキャッシュレス決済に使われますが、支払いの仕組みや特徴が異なります。

どちらを選ぶべきか迷う方も多いのではないでしょうか。

クレジットカードは後払い、デビットカードは即時決済といった違いがありますが、それぞれに利便性や活用方法が異なります。

自分のライフスタイルに合った使い方を知ることが大切です。

クレジットカードとデビットカードの違いは?上手な使い分けとは?利用時の注意点はある?

本記事では、クレジットカードとデビットカードの違いについて以下の点を中心に詳しく解説します。

- デビットカードの基礎知識

- クレジットカードとデビットカードの違い

- クレジットカードとデビットカードの上手な使い分け

クレジットカードとデビットカードの違いにご興味のある方はご参考いただけますと幸いです。

ぜひ最後までお読みください。

そもそもデビットカードとは?

デビットカードは、銀行口座と直接紐づいており、利用すると即時に口座から代金が引き落とされる決済手段です。

クレジットカードのように後払いではなく、残高の範囲内でのみ利用できるため、使いすぎを防ぎやすいという特徴があります。

ここでは、デビットカードの基本的な仕組みや種類について詳しく解説します。

デビットカードとは?

デビットカードは、キャッシュレス決済の一種で、利用するたびに銀行口座から即時に引き落としが行われるカードです。

クレジットカードと異なり、審査不要で発行できることが多く、高校生など未成年でも作れる場合があります。

VISAやJCBなどの国際ブランドが付帯したものは、国内外の加盟店で幅広く利用可能です。

また、ATMから現金を引き出す手間が省け、スムーズな支払いができる点もメリットとして挙げられます。

デビットカードには2種類ある

デビットカードには大きく分けて

- J-Debit

- ブランドデビット

の2種類があります。

それぞれの特徴を理解し、自分に合ったタイプを選びましょう。

J-Debit

J-Debitは、日本の銀行が提供する国内専用のデビットカードサービスで、キャッシュカードにデビット機能が付帯しているのが特徴です。

対応している店舗でのみ利用可能で、国際ブランドが付いていないため、利用できる場所が限られます。

ブランドデビット

ブランドデビットは、VisaやMastercardなどの国際ブランドと提携しているデビットカードです。

国内外の加盟店でクレジットカードと同じように利用できるため、使い勝手が良いのがメリットです。

J-Debitと異なり、海外のオンライン決済や海外旅行時の支払いにも対応しているため、利便性が高い点が特徴です。

ただし、一部の取引ではクレジットカードとは異なる取り扱いを受けることがあるため、事前に利用可能なサービスを確認しておきましょう。

クレジットカードとデビットカードの違い6選!

クレジットカードとデビットカードは、どちらもキャッシュレス決済が可能ですが、支払い方法や利用条件に大きな違いがあります。

クレジットカードは後払い方式で審査が必要ですが、デビットカードは即時決済で銀行口座の残高範囲内で利用できます。

| クレジットカード | デビットカード | |

| 支払い(引き落とし) のタイミング | 後払い | 即時引き落とし |

| 利用上限額 | 利用限度額まで利用可 | 銀行口座の残高、または自分で決めた利用上限の範囲内 |

| 支払い方法の選択肢 | 一括払い、分割払い、リボ払いなど | 一括払いのみ |

| 申し込み可能な年齢 | 原則18歳以上 (高校生を除く) | 原則15歳以上 (中学生を除く) |

| 還元ポイント制度 | あり | カードの種類によって異なる |

| 審査の有無・必要条件 | あり | なし |

ここでは、両者の違い、

- 支払い(引き落とし)のタイミング

- 利用上限額

- 支払い方法の選択肢

- 申し込み可能な年齢

- 還元ポイント制度

- 審査の有無・必要条件

を詳しく解説し、用途に応じた選び方を紹介します。

支払い(引き落とし)のタイミング

クレジットカードとデビットカードの大きな違いの一つが、支払いのタイミングです。

クレジットカードは、利用額は後日まとめて引き落とされる後払い方式です。

通常、利用月の翌月以降に指定の口座から引き落とされるため、計画的に使う必要があります。

デビットカードは、利用と同時に銀行口座から即時引き落としされます。

そのため、口座残高を超えた支払いはできませんが、使いすぎを防げます。

利用上限額

利用できる金額にも違いがあります。

クレジットカードは、カード会社が設定した利用限度額まで利用可能です。

限度額は、個人の信用情報や収入に応じて決まります。

デビットカードは、銀行口座にある残高の範囲内でのみ、または自分で決めた利用上限の範囲内での利用ができます。

支払い方法の選択肢

クレジットカードとデビットカードでは、支払いの選択肢が異なります。

クレジットカードは、一括払い、分割払い、リボ払いなど多様な支払い方法を選べます。

そのため、大きな買い物でも負担を分散しやすいです。

デビットカードは、基本的に一括払いのみで、分割払いやリボ払いは利用できません。

申し込み可能な年齢

申し込み可能な年齢にも違いがあります。

クレジットカードは、原則として18歳以上(高校生を除く)が申し込めます。

未成年の場合は、親権者の同意が必要な場合が多いです。

デビットカードは、15歳以上(中学生を除く)から申し込めるものが多く、銀行口座を持っていれば発行できる場合がほとんどです。

還元ポイント制度

ポイント還元の仕組みにも差があります。

クレジットカードは、多くのクレジットカードにはポイント還元制度があり、利用金額に応じてポイントが貯まります。

貯まったポイントは、商品交換やキャッシュバック、マイルとして活用できます。

デビットカードは、一部のブランドデビットにはポイント還元制度があるものの、クレジットカードほど充実していません。

審査の有無・必要条件

申し込み時の審査の有無も異なります。

クレジットカードは、審査が必要で、年収や信用情報をもとに発行の可否が判断されます。

場合によっては審査に通らないこともあります。

デビットカードは、基本的に審査不要で、銀行口座を持っていれば発行できます。

そのため、未成年や収入がない人でも利用しやすいのが特徴です。

クレジットカードは分割払いやポイント還元などのメリットがある一方、審査が必要で計画的な利用が求められます。

デビットカードは即時決済で使いすぎを防げるものの、利用限度額や還元制度に制限があります。

それぞれの特徴を理解し、自分のライフスタイルに合ったカードを選びましょう。

クレジットカード選びに迷われている方は、以下の記事も参考にしてみてください。

クレジットカードは現代社会における重要な決済手段であり、その選び方は私たちの生活に大きな影響を与えます。多種多様なクレジットカードが存在する中で、どのカードを選べば良いのか迷うことは誰しもが経験する問題です。それぞれのクレジット[…]

【編集部おすすめ!】おすすめ人気クレジットカード15選!

ここでは、おすすめのクレジットカード15選を紹介します。

| カードの種類 |  JCB CARD W JCB CARD W |  JCB CARD WplusL | .webp) Tカードプラス (SMBCモビットnext) |  ACマスターカード |  Olive(UPSIDER) |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| カードブランド | JCB | JCB | Mastercard | Mastercard | Visa |

| ポイント還元率 | 1.0%〜10.5% | 1.0%〜10.5% | 0.5%~0.9% | - ※毎月の利用金額から0.25%が自動でキャッシュバック | 1.0%〜 ※決済先により異なる |

| ポイントの種類 | Oki Dokiポイント | Oki Dokiポイント | Tポイント | - | Vポイント |

| 発行期間 | モバ即入会利用時:最短5分 | モバ即入会利用時:最短5分 | 最短4営業日 | 最短即日発行 | 最短即日発行 |

| 公式サイト | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

JCB CARD W

JCB CARD Wのおすすめポイント

- 18歳から39歳までの入会で年会費永年無料

- 1.0%から最高10.5%までの高還元率

- モバ即入会を利用すれば、申し込みから最短5分でデジタルカードの即日発行

- JCB CARD Wのおすすめ理由

- JCB CARD Wは特に若年層をターゲットにしたクレジットカードで、多くの魅力的な特典が用意されています。

このカードの最大の売りは、その利便性とコストパフォーマンスの高さです。年会費は完全に無料で、初年度から継続して無料です。

加えて、ポイントの還元率は1.0%から10.5%と非常に高く設定されており、特定のポイント交換先で最大限の還元を享受できます。カードの発行は「モバ即入会」を利用することで、申し込みからわずか5分でデジタルカードが発行されるスピード感も大きな特徴です。

デジタルカードは、物理カードが届く前にオンラインショッピングやスマホ決済で利用開始が可能です。特に注目すべきは、Amazonやスターバックスなど、特定の加盟店でのポイント還元率が高く設定されている点です。例えば、Amazonでは利用金額に応じて最大4倍のポイントが還元されます。

さらに、Starbucks eGiftでは21倍、その他の日常的に利用するコンビニエンスストアやオンラインマーケットプレイスでも高還元率が適用されます。安心感を与えるセキュリティ機能も充実しており、ショッピング保険や旅行保険も充実しています。

海外旅行保険では最高2000万円までの補償があり、ショッピング保険では海外でのお買い物も年間最高100万円までカバーされます。

JCB CARD Wの基本情報

| 申し込み条件 | 18歳以上39歳までの成人で、安定収入のある方(高校生を除く学生も可) |

| 年会費 | 無料(永年) |

| 支払い方法 | 一括払い/ショッピングリボ払い/分割払い/スキップ払い |

| 利用限度額 | 初期設定される限度額10万円~30万円程度 |

| ブランド | JCB |

| ポイント還元率 | 1.0%〜10.5% |

| ポイントの種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険:最高2,000万円 |

| ショッピング保険 | 海外:年間最高100万円 |

| カード発行時間 | モバ即入会利用時:最短5分 |

| 対応電子マネー | Apple Pay/Google Pay/QUICPay |

※カードの申し込み条件は18歳以上39歳以下で、安定した収入のある方、または学生(高校生を除く)が対象

※ただいま、キャンペーンで新規入会+Amazon利用で最大12,000円キャッシュバック実施中!(2025年4月1日(月)~2025年9月30日(月))

JCB CARD WplusL

JCB CARD Wのおすすめポイント

- 毎月の豪華プレゼントの抽選

- 女性特有疾病保険への特別価格加入

- カスタマイズ可能なカードデザイン

- JCB CARD Wのおすすめ理由

- JCB CARD W plus L は、女性向けの特典が付加されたJCB CARD W のアップグレード版です。

このカードは、18歳以上39歳以下の方が対象で、学生でも収入のない方でも申し込むことが可能です。

デザインも選べるため、個性を大切にする方にもおすすめです。このカードの大きな魅力の一つが、毎月実施される豪華プレゼント抽選です。

参加者には、JCBギフトカードや旅行代金、映画鑑賞券、さらにはネイルやコスメの割引クーポンが当たるチャンスがあります。

これらのプレゼントは、日常を豊かに彩る素敵なアイテムばかりです。JCB CARD W plus L の利用者は、女性特有の疾病保険に特別価格で加入可能です。

女性特有の保険特典は、以下のような女性に多く見られる特定の疾病や健康状態をカバーする保険サービスを指します。- 乳がんや子宮がんなどのがん保険

- 産婦人科関連疾患

- 美容や健康管理

このような保険特典は、特に女性の健康と安全を考慮した設計がされているため、女性にとっては非常に有益なサポートとなります。

また、カードのデザインは、ホワイト、ピンク、そして有名な写真家、蜷川実花さんによるコラボレーションデザインの3種類から選べます。

これにより、ファッション感覚でクレジットカードを選びたい方にも最適なオプションが提供されています。

JCB CARD W plus L の基本情報

| 入会資格 | 18歳以上39歳以下で安定した収入のある方、または非高校生の学生 |

| 年会費 | 無料(永年) |

| 支払い方法 | 一括払い/ショッピングリボ払い/分割払い/スキップ払い |

| 利用限度額 | 初期設定される限度額10万円~30万円程度 |

| カードブランド | JCB |

| ポイント還元率 | 1.0%〜10.5% |

| ポイント種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険:最高2,000万円 |

| ショッピング保険 | 海外:年間最高100万円 |

| カード発行時間 | モバ即入会利用時:最短5分 |

| 対応電子マネー | Apple Pay/Google Pay/QUICPay |

※カードの申し込み条件は18歳以上39歳以下で、安定した収入のある方、または学生(高校生を除く)が対象

カード入会時にキャッシングサービス枠を希望し、設定する+ショッピングを合計1万円(税込)以上利用+お買い物された方を対象に最大2万円キャッシュバック実施中!

※入会月+2ヵ月後の15日まで

※2025年4月1日(月)~2025年9月30日(月)

Tカードプラス(SMBCモビットnext)

.webp)

Tカードプラス(SMBCモビットnext)のおすすめポイント

- Tポイントが貯まる

- 年会費永年無料

- セキュリティの充実

- Tカードプラス(SMBCモビットnext)のおすすめ理由

- Tカードプラス(SMBCモビット next)は、三井住友カードが提供する革新的な金融製品であり、クレジットカードの機能とカードローンの利便性を組み合わせたサービスです。

このカードは特に、購入時の支払い手段としてだけでなく、急な資金ニーズに応じたキャッシング機能を有しており、日常生活のさまざまなシーンで利用することができます。カードの最大の特徴は、Tポイントが貯まるという点です。

通常のクレジットカード利用に加えて、カードローンでのキャッシュ利用でもポイントが付与されるため、利用者にとっては非常に魅力的なオプションとなっています。

これにより、ショッピングだけでなく、日常の小さな支出や大きな購入に至るまで、幅広くポイントを活用することが可能です。セキュリティ面においても、Tカードプラスは高い安全性を誇ります。

万が一のカード紛失や盗難が発生した場合でも、速やかに対応するサポート体制が整っているため、利用者は安心してカードを使用することができます。

カードの不正使用に対する保護もしっかりと提供されており、国内外を問わず安全に利用することができるため、旅行時の利用にも最適です。返済方法に関しても、Tカードプラスは利用者の利便性を考慮しており、リボルビング払いや分割払いなど、さまざまな返済オプションが用意されています。

これにより、大きな買い物をした後でも、無理なく、計画的に支払いを行うことができます。

Tカードプラス(SMBCモビットnext)の基本情報

| 入会資格 | 20歳以上74歳以下で安定した収入のある方 |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 総利用額10~80万円 |

| カードブランド | Mastercard |

| ポイント還元率 | 0.5%~0.9% |

| ポイント種類 | Tポイント |

| ETCカード | 初年度年会費無料・2年目以降は通常税込550円 ※年に一度でもETC利用があれば翌年度のETCカードの年会費が無料 |

| 旅行保険 | なし |

| ショッピング保険 | 海外:年間最高100万円 |

| カード発行時間 | 最短4営業日 |

| 対応電子マネー | Apple Pay/Google Pay/QUICPay |

ACマスターカード

ACマスターカードのおすすめポイント

- 年会費無料

- 即日発行可能

- キャッシング機能付き

- ACマスターカードのおすすめ理由

- ACマスターカードは、アコムが提供するクレジットカードで、Mastercardの国際ブランドを採用しており、世界中の加盟店で利用が可能です。

そして、パート、アルバイトの方でも一定の収入があれば申請可能です。このカードの最大の特徴は、年会費が無料であること、そして申し込みからカードの発行が非常に迅速である点です。

カードの利用によってポイントが貯まり、これらのポイントは様々な商品やサービスに交換することができます。加えて、ACマスターカードはキャッシング機能も備えており、緊急時の資金調達にも対応可能です。

さらに、ショッピング保険が自動で付帯しているため、国内外を問わず安心してショッピングを楽しむことができます。利用者はオンラインで簡単に申込みができ、必要な書類が少ないため手続きがスムーズです。また、ACマスターカードはセキュリティ面でも強化されており、不正利用防止のための機能が充実しています。これらの特徴から、ACマスターカードは日常の買い物から海外旅行、急な出費にも対応する便利な金融ツールとして、多くの利用者に選ばれています。

そのため、利便性と安全性を兼ね備えたクレジットカードを求めている方には特におすすめのカードです。

ACマスターカードの基本情報

| 入会資格 | 安定した収入のある方(パート・アルバイト可) |

| 年会費 | 無料(永年) |

| 支払い方法 | 定率リボルビング方式 |

| 利用限度額 | 10万円~300万円 |

| カードブランド | Mastercard |

| ポイント還元率 | – ※毎月の利用金額から0.25%が自動でキャッシュバック |

| ポイント種類 | – |

| ETCカード | なし |

| 旅行保険 | なし |

| ショッピング保険 | なし |

| カード発行時間 | 最短即日発行 |

| 対応電子マネー | Apple Pay/Google Pay/その他各種電子マネー |

Olive(UPSIDER)

Olive(UPSIDER)のおすすめポイント

- フレキシブルペイ機能

- 一元管理アプリ

- セキュリティの高さ

- Olive(UPSIDER)のおすすめ理由

- Olive(アップサイダー)は、起業を考えている大学生にとって特に魅力的なサービスです。

このカードは、三井住友カードが提供する最新のフィンテックサービスで、キャッシュレス決済の便利さと金融管理のシンプルさを一つにまとめたモバイル総合金融サービスです。

特に、複数の支払いオプションと金融サービスを統合することにより、利用者にとっての管理を効率的にします。Oliveは、一枚のカードでクレジット、デビット、ポイント払いの切り替えが可能な「フレキシブルペイ」機能を備えています。

これにより、場面に応じて最適な支払い方法を選択でき、利便性が向上します。ユーザーはOliveアカウントを通じて、銀行口座、クレジットカード、デビットカード、さらには保険や証券投資まで、すべての金融情報を一つのアプリで管理できます。

これにより、資産の可視化と効率的な管理が可能になります。また、最大10億円の利用限度額を提供しています。Oliveカードはナンバーレスカードとして設計されており、物理的なカード番号が記載されていないため、セキュリティが強化されています。

万が一カードが紛失しても、カード番号が直接露出することはなく、不正使用のリスクを軽減できます。さまざまな取引でVポイントが貯まり、これらのポイントは飲食店やコンビニなどでの使用時に最大20%まで還元されることがあります。

これにより、日常的な支出でも高いリターンが期待できます。

Olive(UPSIDER)の基本情報

| 入会資格 | 18歳以上(一部サービスには20歳以上)で安定した収入が必要 |

| 年会費 | 無料(永年) |

| 支払い方法 | 口座振替 ※口座振替適用までは銀行振込 |

| 利用限度額 | 最大10億円 |

| カードブランド | Visa |

| ポイント還元率 | 1.0%〜 ※決済先により異なる |

| ポイント種類 | Vポイント |

| ETCカード | なし |

| 旅行保険 | 有 ※ランクによって異なる |

| ショッピング保険 | 購入品に対する広範な保護 |

| カード発行時間 | アプリを通じて即時発行可能 |

| 対応電子マネー | Apple Pay/Google Pay/その他電子マネーに対応 |

apollostation PLATINUM BUSINESS

apollostation PLATINUM BUSINESSのおすすめポイント

- 次年度年会費無料の特典

- 高いポイント還元率

- 空港ラウンジ無料アクセス

- apollostation PLATINUM BUSINESSのおすすめ理由

- qpollostation PLATINUM BUSINESSカードは、ビジネスクラスにふさわしい高級感と機能性を兼ね備えたクレジットカードです。

特に、法人経営者や高収入の個人事業主に向けて設計されており、国際的なビジネスシーンでの利用を想定しています。

このカードには、高いポイント還元率や旅行保険、空港ラウンジ利用の特典が含まれています。また、年間300万円以上利用で次年度年会費無料となっています。

そして、プライオリティ・パスの提供や、国内外のゴルフ場での特典も充実しており、ビジネスだけでなくプライベートでの利用にも最適です。

これらのサービスにより、グローバルなビジネス環境で活動する上でのサポートを提供し、利用者のビジネスとライフスタイルの両方を豊かにすることを目指しています。

apollostation PLATINUM BUSINESSの基本情報

| 入会資格 | 個人事業主・経営者を含み、安定した収入があり、社会的信用を有するご連絡可能な方(未成年除く) |

| 年会費 | 22,000円(税込) ※年間300万円以上ご利用で次年度年会費(追加カード年会費含む)が無料 |

| 支払い方法 | 1回払い/2回払い/ボーナス(一括・2回)払い/リボ |

| 利用限度額 | 個別審査に基づく |

| カードブランド | Visa |

| ポイント還元率 | 1,000円につき8ポイント 還元率:0.8% |

| ポイント種類 | Vポイント |

| ETCカード | 利用可能 ※最大10枚まで発行可能 |

| 旅行保険 | 旅行傷害保険:最高1億円 |

| ショッピング保険 | 年間300万円 |

| カード発行時間 | 最短3営業日 |

| 対応電子マネー | Apple Pay/Google Pay/その他電子マネーに対応 |

現在新規ご入会で1万ポイント進呈!

※毎月1日~月末にカード発行の場合、翌々月20日頃お届けのウェブ明細またはご利用明細書のキャンペーンポイント欄に表示

プロミスVISAカード

プロミスVISAカードのおすすめポイント

- 初回30日間無利息サービス

- 年会費永久無料

- 多機能性

- プロミスVISAカードのおすすめ理由

- プロミスVISAカードは、消費者金融のプロミスとSMBCグループが提供する、クレジットカード機能とカードローン機能を兼ね備えた金融製品です。

特徴的なのは、ショッピング利用や急な現金必要時のカードローン利用が可能である点、初回借入れ時の30日間無利息サービス、そして年会費が永久無料であることです。利便性を高めるために、即日融資が可能で、デジタルカード発行にも対応しています(ただし、即日発行は対応していません)。また、海外旅行傷害保険が自動付帯されており、選べる無料保険オプションも提供されています。

これにより、利用者は海外での急な事故や病気にも対応できる安心感を持てます。さらに、スマートフォン決済サービスにも対応しており、Apple Pay、Google Pay、その他複数の電子マネーでの利用が可能です。

これにより、日常生活の小売りや飲食店などでの支払いが容易になります。このカードは、特に金融の柔軟性を求める個人に適しており、日常的なショッピングからビジネスシーン、緊急時の資金調達に至るまで幅広く活用できる点が魅力です。

プロミスVISAカードの基本情報

| 入会資格 | 18歳から74歳未満で安定した収入がある方 |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 総利用枠~100万円 カード利用枠(カードショッピング)~100万円 リボ払い・分割払い利用枠0~100万円 キャッシング利用枠 ※国内のキャッシングはご利用不可 海外キャッシュサービスはカード発行後にお申込 |

| カードブランド | VISA |

| ポイント還元率 | 0.5%~最大7.0% |

| ポイント種類 | Vポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 海外旅行傷害保険付帯:最高2,000万円 |

| ショッピング保険 | なし |

| カード発行時間 | 審査後の発行で、即日発行は不可 |

| 対応電子マネー | Apple Pay/Google Pay/その他主要電子マネー |

apollostation THE GOLD

apollostation THE GOLDのおすすめポイント

- ガソリン割引サービス

- 豪華な保険付帯

- 空港ラウンジ無料アクセス

- apollostation THE GOLDのおすすめ理由

- Apollostation THE GOLDは、特にガソリンスタンドの利用者に向けた特典が豊富なクレジットカードです。

特に注目すべきは、常時燃料割引が適用される「いつでも値引きサービス」や、追加費用なしで利用できる「ねびきプラスサービス」です。

これにより、ガソリン代がさらに割引され、高いポイント還元率を活かして他の支出でも効率良くポイントを貯めることが可能です。加えて、空港ラウンジアクセスや豪華な旅行保険も提供され、国内外の旅行での安心感を増します。

これらの特典は、頻繁に自動車を使用するユーザーや、ビジネス及びレジャーでの旅行が多いユーザーにとって、特に価値のあるものです。また、年間200万円以上の利用で年会費が無料になる条件も、多用途でカードを利用するユーザーには魅力的です。

apollostation THE GOLDの基本情報

| 入会資格 | 25歳以上本人に安定した継続的な収入のある方(学生可) |

| 年会費 | 年会費11,000円(税込) ※年間200万円以上利用で、次年度無料 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 審査に基づく |

| カードブランド | VISA、Mastercard、JCB、AMEX(アメックス) |

| ポイント還元率 | 1,000円につき10ポイント ※有効期限(最長3年間) |

| ポイント種類 | プラスポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円/海外旅行傷害保険:最高5,000万円 |

| ショッピング保険 | 年間300万円 |

| カード発行時間 | 申し込み後数週間で発行 |

| 対応電子マネー | Apple Pay/Google Pay/その他主要電子マネー |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードのおすすめポイント

- トラベルサポート

- 高いポイント還元率

- ビジネス特化のサービス

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードのおすすめ理由

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは、高いマイル還元率、永久不滅ポイント、および豊富なビジネス向け特典を提供するクレジットカードです。

このカードでは、初年度の年会費が無料で、その後は22,000円(税込)がかかります。

ビジネスシーンでの支払いを効率化し、経費削減に役立つサービスが整っています。また、最高1億円の旅行傷害保険や1,400カ所以上の空港ラウンジアクセスなど、多彩な保険とサービスを享受できます。

さらに、あらゆる支出がポイントに変わり、豊富な特典と交換できる高い還元率が魅力です。そして、経費管理を簡単にするツールや専門の顧客サポートがビジネスの日々をスムーズに支えます。

ビジネスパーソンにとって欠かせないこのカードで、毎日をもっと効率的かつ快適に過ごすことができます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの基本情報

| 入会資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 年会費 | 初年度無料 ※2年目以降22,000円(税込) 追加カード:年会費 3,300円(税込) |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 5万~1000万円 |

| カードブランド | AMEX |

| ポイント還元率 | 0.75%〜1% |

| ポイント種類 | 永久不滅ポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円/海外旅行傷害保険:最高1億円 |

| ショッピング保険 | 年間300万円 |

| カード発行時間 | 最短3営業日 |

| 対応電子マネー | Apple Pay/Google Pay/その他主要電子マネー |

Airカード

Airカードのおすすめポイント

- 高ポイント還元率

- 会計ソフトとの連携

- 多様な利用可能オプション

- Airカードのおすすめ理由

- Airカードは、特に中小企業や個人事業主に向けたビジネスカードであり、経理業務の効率化に大きく貢献します。

このカードを利用することで、業界トップクラスの1.5%の高ポイント還元率を享受しつつ、会計ソフトとのスムーズな連携が可能となります。

これにより、日々の取引記録が自動で会計ソフトに反映され、経費の入力や管理が大幅に簡素化されます。さらに、貯まったポイントはAmazonなどの様々なサービスで利用できるため、実質的なコスト削減が期待できます。

Airカードの基本情報

| 入会資格 | 法人・個人事業主 |

| 年会費 | 5,500円(税込) ※追加カード:3,300円(税込) |

| 支払い方法 | ショッピング1回払い/ショッピング2回払い |

| 利用限度額 | 10万~500万円 |

| カードブランド | JCB |

| ポイント還元率 | 一般消費:1.5% 税金・公共料金:0.5% |

| ポイント種類 | リクルートポイント |

| ETCカード | 利用可能 |

| 旅行保険 | なし |

| ショッピング保険 | 海外:最高100万円 ※1事故につき自己負担額10,000円 |

| カード発行時間 | 通常3~4週間 |

| 対応電子マネー | QUICPay |

現在、新規入会で初年度年間費実質0円!

(年会費相当額のリクルートポイントを加算)

※適用条件

・対象申し込み期間中にAirカードを新規で申し込み、対象発行期限までにカードが発行されていること

・対象発行期限までにリクルートIDが連携されていること

・法人または個人事業主による申し込みであること(カード使用者は18歳以上の方が対象となります。)

※2025年3月13日(水) 10:00~2025年5月15日(水) 09:59

対象発行期限:2025年7月3日(水)まで

JCBゴールド法人カード

JCBゴールド法人カードのおすすめポイント

- 多重の無料サービス

- 充実した保険制度

- ポイント制度の利便性

- JCBゴールド法人カードのおすすめ理由

- JCBゴールド法人カードは、法人顧客向けに特化したクレジットカードであり、日常のビジネス活動をサポートするための多彩な特典とサービスを提供します。

このカードの主要な魅力として、ETCカードの無料発行が可能であり、車両関連の経費管理を簡単に行えます。また、充実した旅行傷害保険が自動的に付帯し、ビジネス出張中の安全を保障します。消費時の高いポイント還元率も特筆すべき点で、特定の加盟店で使用することで、経費の効果的な削減を図ることができます。

これにより、ビジネスの効率化だけでなく、費用対効果も向上します。

JCBゴールド法人カードの基本情報

| 入会資格 | 法人・個人事業主 |

| 年会費 | 11,000円(税込) ※初年度無料(オンライン申込の場合) |

| 支扅い方法 | ショッピング1回払い/ショッピング2回払い |

| 利用限度額 | 50万〜500万円 |

| カードブランド | JCB |

| ポイント還元率 | 1,000円(税込)Oki Dokiポイント1ポイント |

| ポイント種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円/海外旅行傷害保険:最高1億円 |

| ショッピング保険 | 国内:最高500万円 海外:最高500万円 ※1事故につき自己負担額3,000円 |

| カード発行時間 | 通常約3週間 |

| 対応電子マネー | QUICPay等 |

現在、インターネット限定で新規入会キャンペーン実施中!

新規入会&利用で最大50,000円分のJCBギフトカードプレゼント!

※2025年4月1日(月)~9月30日(月)お申し込み分まで

ライフカードビジネスライトプラス(スタンダード)

.webp)

ライフカードビジネスライトプラス(スタンダード)のおすすめポイント

- 年間費永年無料

- 最短3営業日の迅速なカード発行

- 幅広いカードブランド対応

- ライフカードビジネスライトプラス(スタンダード)のおすすめ理由

- ライフカードビジネスライトプラス(スタンダード)は、特に経営者や法人向けに設計されたクレジットカードです。

このカードの最大の特長は、申請から最短3営業日での迅速なカード発行が可能である点です。

これにより、急なビジネスニーズに迅速に対応することができます。年会費無料で提供され、必要に応じて追加カードも容易に発行できるため、ビジネスの拡張に伴う柔軟な対応が可能です。

これらの特徴により、新たに事業を始めたり、事業規模を拡大しようと考えている経営者にとって、非常に便利な選択肢となります。

ライフカードビジネスライトプラス(スタンダード)の基本情報

| 入会資格 | 法人・個人事業主 |

| 年会費 | 無料(永年) |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 10万円~500万円まで |

| カードブランド | VISA/Mastercard/JCB |

| ポイント還元率 | 0.5% |

| ポイント種類 | サンクスポイント |

| ETCカード | 利用可能 |

| 旅行保険 | なし |

| ショッピング保険 | なし |

| カード発行時間 | 最短3営業日 |

| 対応電子マネー | Apple Pay/Google Pay |

ライフカードビジネスライトプラス(ゴールド)

.webp)

ライフカードビジネスライトプラス(ゴールド) のおすすめポイント

- 空港ラウンジサービス

- 充実した保険

- 利便性の高いサポート

- ライフカードビジネスライトプラス(ゴールド) のおすすめ理由

- ライフカードビジネスライトプラス(ゴールド)は、特にビジネス利用に最適化されたクレジットカードです。

このカードは、空港ラウンジサービスを提供し、旅行中の待ち時間を快適に過ごすことができます。また、海外・国内の旅行傷害保険が付帯しており、出張中のリスクをカバーします。

さらに、法律相談やカーシェアリングサービスなど、ビジネスニーズに応じた多様なサポートサービスが充実しています。これにより、ビジネスシーンでの利便性と安心を提供します。

ライフカードビジネスライトプラス(ゴールド) の基本情報

| 入会資格 | 法人・個人事業主 |

| 年会費 | 2,200円(税込) |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 利用限度額 | 10万円~500万円まで |

| カードブランド | Mastercard/JCB |

| ポイント還元率 | 0.5% |

| ポイント種類 | サンクスポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高1,000万円/海外旅行傷害保険:最高2,000万円 |

| ショッピング保険 | なし |

| カード発行時間 | 最短3営業日 |

| 対応電子マネー | Apple Pay/Google Pay |

JCBゴールドExtage(20代限定)

JCBゴールドExtage(20代限定) のおすすめポイント

- 初年度無料の年会費

- 高倍率のポイントプログラム

- 空港ラウンジアクセス

- JCBゴールドExtage(20代限定) のおすすめ理由

- JCBゴールドExtage(20代限定)カードは、20代の若年層向けに特別設計されたクレジットカードです。

このカードの大きな魅力は、初年度の年会費が無料であること、そして継続して低い年会費で利用できることです。

また、入会後初期3ヶ月間の高倍率ポイントと、その後も継続して得られるポイント倍率の高さが特徴です。

さらに、国内の主要空港ラウンジを無料で利用できるため、旅行時の快適性を向上させます。ディズニー・デザインのカードも用意されており、20代の方にとって選択しやすいカードとなっております。

JCBゴールドExtage(20代限定) の基本情報

| 入会資格 | 20歳以上29歳以下で安定収入のある方 |

| 年会費 | 3,300円(税込) ※初年度無料 |

| 支払い方法 | 一括払い/リボ払い/分割払い/スキップ払い |

| 利用限度額 | 50万円〜 |

| カードブランド | JCB |

| ポイント還元率 | 入会後3ヶ月は通常ポイント3倍 ※その後は1.5倍 |

| ポイント種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円/海外旅行傷害保険:最高5,000万円 |

| ショッピング保険 | 最高200万円 ※1事故につき自己負担額3,000円 |

| カード発行時間 | 最短3営業日 |

| 対応電子マネー | Apple Pay/Google Pay |

JCBプラチナカード

JCBプラチナカードのおすすめポイント

- グローバルラウンジアクセス

- プラチナ・コンシェルジュサービス

- 豪華な宿泊プラン

- JCBプラチナカードのおすすめ理由

- JCBプラチナカードは、優れたサービスと特権を享受できるプレミアムクレジットカードです。

カード所有者は、プライオリティ・パスを通じて世界各地の空港ラウンジに無料でアクセス可能であり、また、24時間365日利用できる専用コンシェルジュサービスを通じて、旅行の予約から日常的な問い合わせまで、幅広いサポートを受けることができます。

さらに、国内外の厳選された高級ホテルでの特別な宿泊プランを利用することができ、ビジネスやレジャーでの滞在を豊かなものにします。

これらのエクスクルーシブな特典は、忙しいビジネスパーソンや旅行を頻繁に楽しむ方々に最適な選択肢を提供します。

JCBプラチナカードの基本情報

| 入会資格 | 25歳以上で、ご本人に安定継続収入のある方(学生不可) |

| 年会費 | 27,500円(税込) |

| 支払い方法 | 一括払い/リボ払い/分割払い/スキップ払い |

| 利用限度額 | 150万~300万円まで |

| カードブランド | JCB |

| ポイント還元率 | 0.5%~10.00% |

| ポイント種類 | Oki Dokiポイント |

| ETCカード | 利用可能 |

| 旅行保険 | 国内旅行傷害保険:最高1億円/海外旅行傷害保険:最高1億円 |

| ショッピング保険 | 最高500万円 ※1事故につき自己負担額3,000円 |

| カード発行時間 | 最短即日発行 |

| 対応電子マネー | Apple Pay/Google Pay |

現在、期間限定入会キャンペーン実施中!

入会設定+条件クリアで最大6万9,500円キャッシュバック!

※2025年4月1日(月)~9月30日(月)

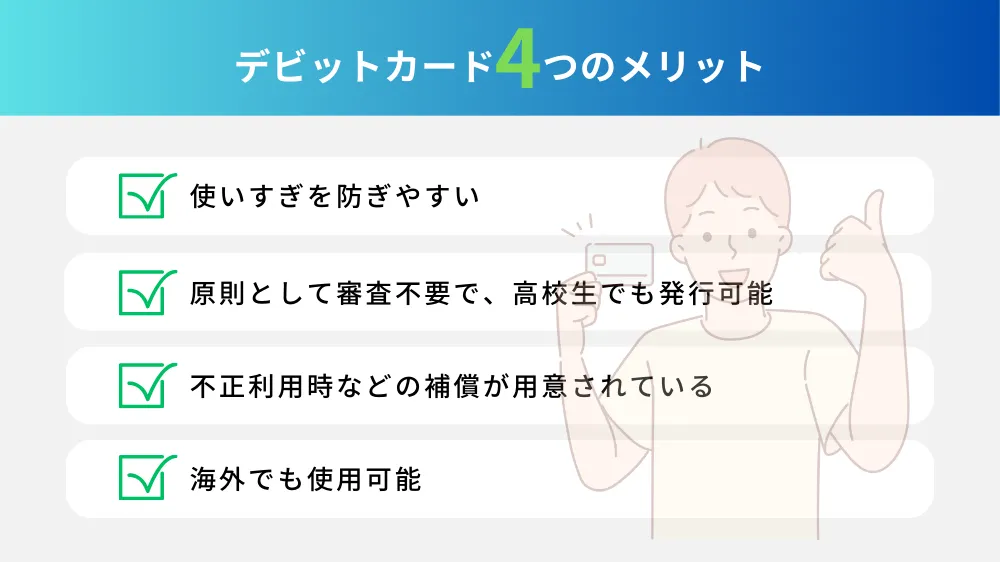

デビットカードの4つのメリット

デビットカードは、口座残高の範囲内で即時決済ができる便利なキャッシュレス決済手段です。

クレジットカードとは異なり、審査不要で発行できるものも多く、利用制限を管理しやすい点が特徴です。

ここでは、以下のデビットカードの代表的な4つのメリット

- 使いすぎを防ぎやすい

- 原則として審査不要で、高校生でも発行可能

- 不正利用時などの補償が用意されている

- 海外でも使用可能

について詳しく解説します。

メリット①|使いすぎを防ぎやすい

デビットカードは銀行口座の残高内でのみ利用できるため、クレジットカードのように後払いで使いすぎる心配がありません。

特に、家計管理を徹底したい人や学生の方に適した決済手段です。

また、支払いが即時に反映されるため、月末の請求額を気にせず安心して利用できます。

メリット②|原則として審査不要で、高校生でも発行可能

クレジットカードは収入の有無や信用情報によって審査が必要ですが、デビットカードは原則として審査なしで発行可能です。

多くの銀行で15歳以上(高校生以上)から申し込みができるため、クレジットカードを持てない年齢の方でも利用できます。

ただし、一部の銀行では親権者の同意が必要な場合があります。

メリット③|不正利用時などの補償が用意されている

デビットカードには、万が一の不正利用に備えた補償制度が用意されている場合が多いです。

例えば、カードの紛失・盗難時に速やかに利用停止手続きを行えば、一定の条件のもとで補償を受けられます。

利用時には、カード発行会社が提供する補償内容を確認し、適切な対策を取ることが重要です。

メリット④|海外でも使用可能

国際ブランド付きのデビットカード(VISA、Mastercard、JCBなど)であれば、海外のATMで現地通貨の引き出しやショッピングが可能です。

クレジットカードが不要な人でも、海外旅行や出張時に便利な決済手段として活用できます。

ただし、海外利用時には為替手数料が発生する場合があるため、事前に確認しておきましょう。

クレジットカードとデビットカードの上手な使い分けとは?

クレジットカードとデビットカードは、それぞれ異なる特徴を持ち、目的に応じた使い分けが重要です。

どちらを選ぶかによって、支払いの管理方法や受けられる特典、利便性が大きく変わります。

ここでは、利用シーンに応じた適切な使い分けについて解説します。

支出管理や預金内で使いたいならデビットカード

デビットカードは、銀行口座の残高内でのみ決済が可能なため、使いすぎを防ぎたい人に適しています。

即時に引き落としが行われるため、後から請求額に驚くことがなく、計画的に支出管理を行うのに便利です。

特に、

- 家計管理を重視する人

- 学生

- 現金の持ち歩きを減らしたい人

に向いています。

ただし、デビットカードは一部の加盟店では利用できないことがあるため、事前に対応店舗を確認しておきましょう。

ポイントや特典を活用したいならクレジットカード

クレジットカードには、利用額に応じたポイント還元やキャッシュバック、提携店舗での割引特典などのメリットがあります。

特に、日常の買い物や公共料金の支払いなど、頻繁に利用する支出をクレジットカードで決済することで、ポイントを貯めやすくなります。

貯まったポイントは、電子マネーや商品券、マイルに交換できるものも多く、賢く活用すればお得に買い物ができます。

ただし、使いすぎを防ぐために、利用限度額の設定や支出管理をしっかり行うことが重要です。

支払いを先延ばし・分割したいならクレジットカード

クレジットカードの大きな特徴は、利用金額を翌月以降に支払えることや、分割払いやリボ払いが可能な点です。

大きな買い物や急な出費が発生した際、一括での支払いが難しい場合に役立ちます。

ただし、分割払いやリボ払いには手数料や利息が発生するため、無計画な利用は避けるべきです。

計画的に利用し、毎月の支払い可能額を把握しておくことが、賢い使い方のポイントとなります。

クレジットカードとデビットカードは、それぞれ異なるメリットがあるため、目的に応じて使い分けることが重要です。

支出管理を重視するならデビットカード、ポイントを活用したいならクレジットカード、大きな支払いを分割したい場合もクレジットカードを選択するとよいでしょう。

クレジットカードによる即日融資が気になる方は以下の記事もご覧ください。

急な出費が必要になった時、クレジットカードのキャッシング機能に頼ることがあります。しかし、その利用方法や条件については、よくわからない点も多いのが現状です。即日でお金を借りられれば、急な支出にも対応できるため、多くの人にとって非[…]

デビットカードの利用注意点

デビットカードは、「現金を持ち歩かずに買い物ができる」「口座残高を超えた支払いができないため使いすぎを防げる」「事前のチャージが不要」といった利便性から、多くの人に利用されています。

しかし、カードの種類によっては使用できない店舗があったり、一部の国際ブランドデビットカードでは年会費が発生する場合があるため、事前に検討が必要です。

また、ネットショッピングでは、商品が届く前に決済が完了する仕組みになっている点にも注意しましょう。

キャッシュレス決済には、デビットカードやクレジットカードのほか、電子マネーやプリペイドカードなどさまざまな選択肢があります。

それぞれの特徴を理解し、状況に応じて適切な支払い方法を選ぶことが大切です。

出典:東京くらしWEB「「デビットカード」って何?」

学生のうちは、特にカードの選び方に注意が必要です。

少しでも学生の方にメリットがあるクレジットカードの選び方が気になる方は、以下もご覧ください。

学生生活は、自由だけでなく、新たな責任が伴っていく大切な時期です。その中で、多くの学生が「クレジットカードを持つべきか?」という疑問を抱くことでしょう。クレジットカードは、学生にとっても便利なツールになる可能性があります。オ[…]

クレジットカードとデビットカード|よくある質問

デビットカードで分割払いはできる?

デビットカードは即時決済のため、分割払いやリボ払いには対応していません。

一括払いのみ可能で、支払い時に銀行口座の残高が必要です。

デビットカードに特典や優待はある?

国際ブランド付きデビットカードなら、ポイント還元やキャッシュバックなどの特典が用意されている場合があります。

ただし、クレジットカードに比べると特典内容は限られています。

デビットカード利用時は毎回口座残高を確認する必要がある?

口座残高が不足すると決済できないため、事前に残高を把握しておくと安心です。

ただし、銀行のアプリや通知サービスを活用すれば、毎回の確認は不要になる場合もあります。

使いすぎ防止のためにクレジットカードの利用限度額は下げられる?

クレジットカードの利用限度額は、カード会社に申請すれば引き下げることが可能です。

限度額を低く設定することで、使いすぎを防ぐ対策になります。

クレジットカードとデビットカードの違いまとめ

ここまでクレジットカードとデビットカードの違いについてご紹介しました。

要点を以下にまとめます。

- デビットカードは、銀行口座と直結し、利用と同時に即時引き落としされる決済手段で、口座残高の範囲内でのみ利用可能なため使いすぎを防ぎやすい

- クレジットカードとデビットカードの違いは、支払いのタイミングや利用限度額、申し込み条件、還元制度にある

- 支出管理を重視するなら即時引き落としのデビットカード、ポイント還元や分割払いを活用したいならクレジットカードがおすすめ

これらの情報が少しでも皆さまのお役に立てば幸いです。

最後までお読みいただき、ありがとうございました。

※この記事はアフィリエイト広告を含んでおります